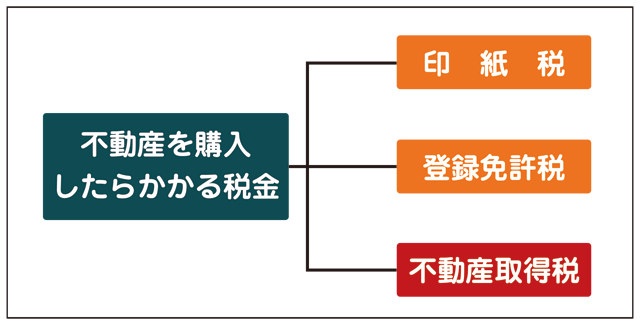

不動産を購入するとかかる税金のまとめ図

期間が延長されました。

従来令和6年3月31日まででしたが延長され、令和9年3月31日までとなりました。

不動産を購入すると不動産取得税を納めなければならないのをご存じですか?

購入してから約半年後ぐらいに納付書が来るため、忘れた頃に来て「こんなに税金を払わないといけないの?」と頭を抱えるケースも少なくありません。

この不動産取得税とはどのような税金なのか?また取得税をいくら払わなければいけないのか?

ここでは不動産取得税とはなにか、その計算方法についてわかりやすく説明します。

まずは・・・・・

いきなり結論から入ります!!

ほとんどの場合不動産取得税は0円になります!!

というのも

不動産取得税には実は色々な控除が適用されます!

下に色々とその控除や要件を書いてますが、確認する所は自分が購入する不動産が控除の適用内か外かの確認で十分です!

ここでは色々とこまごました説明を読まずに、簡単に不動産取得税を計算できるサイトを紹介します。

東京都主税局に簡単に計算できるツールがありますので、ここで自分が購入する予定の不動産の情報を入力すれば簡単に不動産取得税が出てきます。

では計算してみましょう!

東京都主税局の不動産取得税計算ツールのページへジャンプ!

注意点:土地の取得持分、家屋の取得持分の欄は戸建の場合は1/1を入力。

:土地の取得持分、家屋の取得持分の欄はマンションの場合は、公価証明書等に

記載されている持分を入力。

--------------------------------------------------------------------------------------

どうです?

計算していくらの不動産取得税になりましたか?

結構な割合で不動産取得税が0円となりませんでしたか?

【自分で住む不動産を購入する場合】は色々な控除が適用され、結構な割合で不動産取得税がかからないケースが見られます。

0円にならなかった人は、残念ながら支払わないといけませんので諦めてお支払ください。

※今現在の計算式です。将来計算式が変わった場合はこの限りではありません。

より詳しく知りたい、控除内容をしりたいという人以下をご覧ください。

不動産取得税とは?

不動産取得税とは、不動産の取得に対して課される税金で、その不動産を取得した人(個人・法人を問わない)に、その不動産が所在する都道府県が課税する地方税です。

毎年課税されるわけではなく、不動産を取得(購入)した時にだけ払わなければならない税金です。

詳しく説明すると、不動産取得税は「不動産の移転」という事実に着目して課される流通税であり、不動産の取得に対する利益に対して課税されるものではないため、移転の事実がある限り、つまり、たった一日でもその不動産の所有権を取得した場合でも課税されてしまいます。

不動産取得税の課税対象となる「不動産の移転」とは、具体的には売買・新築・増改築・贈与・交換などであり、相続については非課税になります。

不動産取得税の納税方法については、取得後4ヶ月〜1年半くらいの間に各都道府県から届く「納税通知書」を使用して金融機関で納付することになっています。なお、納期は各都道府県によって異なります。

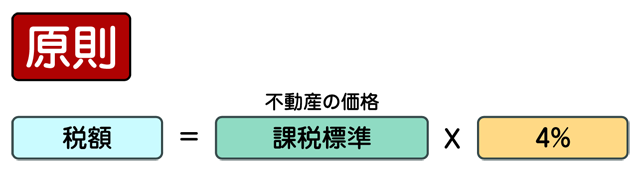

不動産取得税の計算方法

不動産取得税の計算の元となる課税標準の価格は不動産の購入時の価格ではなく、

【固定資産課税台帳の登録価格(固定資産税評価額)】によるのが原則です。

【不動産取得税の計算方法】

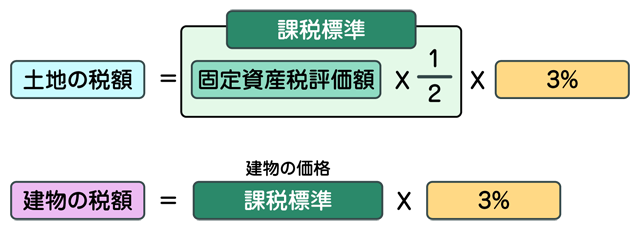

□【原則】土地・建物の税額=課税標準x4%

原則は上記の計算式で算出されますが、不動産取得税に関しては様々な特例があります。

さまざまな特例があります

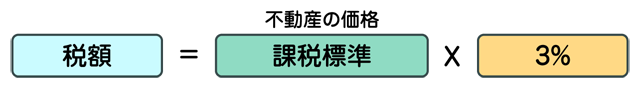

①税率の特例措置

令和9年3月31日までの間に取得する土地及び住宅についての標準税率は3%となります。

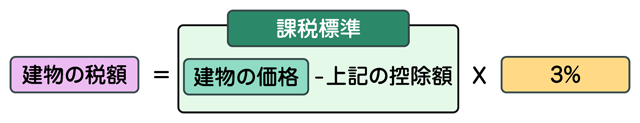

普通に住む家に関しては特例を受けると以下の通りになります。

--------------------------------------------------------------------------------------

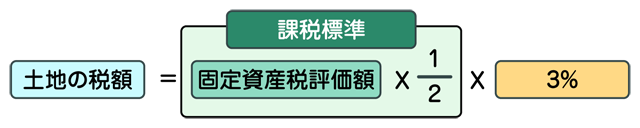

②宅地評価土地の課税標準の特例

土地が宅地の場合については、土地の固定資産税評価額が半分になります(令和9年3月31日まで)

宅地の課税標準額 = 固定資産税評価額 × 1/2(令和9年3月31日まで)

以上の特例をまとめると土地と建物の税額は以下の通りになります。

土地の税額=土地の固定資産税評価額x1/2x3%

建物の税額=建物の固定資産税評価額x3%

--------------------------------------------------------------------------------------

③住宅を取得した場合の特例

■住宅を取得した場合には、一定の要件(床面積の要件など)の下で、

住宅の価格(評価額)から一定額(最高1,200万円)

を控除する課税標準の特例措置があります。

新築住宅と中古住宅では要件が異なります。

分かりやすく表にしてみました。

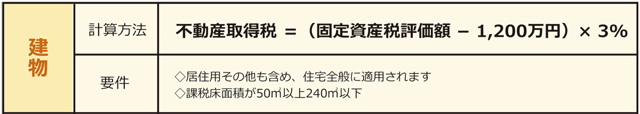

【新築住宅の場合の控除】

新築住宅(建物)で減税を受けれる場合の不動産取得税の計算方法は次の通りです

認定長期優良住宅の建物の場合は、1,200万円ではなく1,300万円とすることができます(令和6年年3月31日までの特例)。

※住宅の範囲には、いわゆるセカンドハウス(例えば、週末に居住するため郊外等に取得する家屋、遠距離通勤者が平日に居住するため職場の近くに取得する家屋等、毎月1日以上の居住の用に供するもの)は含まれますが、別荘は含まれません。

新築住宅の場合の建物の計算式は

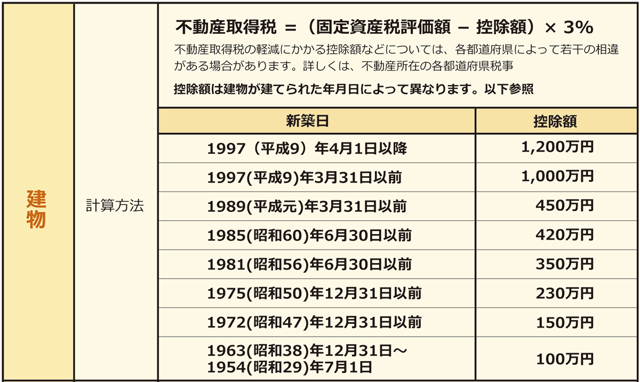

【中古の場合の控除】

中古住宅(建物)で減税を受けれる場合の不動産取得税の計算方法は次の通りです

中古住宅の場合の建物の計算式は

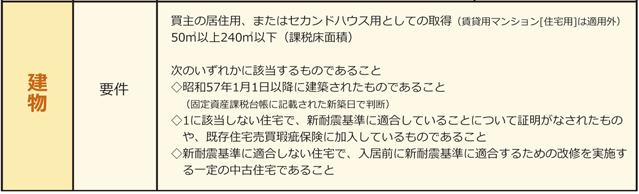

【中古住宅の適用要件】

■自己の居住用として取得すること

■床面積が50㎡以上240㎡以下であること

■次のいずれかに該当すること

・一定の耐震性を有する家屋であること(証明書が必要)

・昭和57年1月1日以降に建築されたものであること

■耐震基準不適合既存住宅取得の場合、取得した日から6ケ月以内に耐震改修を行い耐震

基準に適合した証明書を取得すること

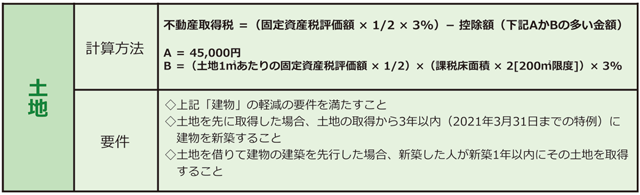

④住宅用土地を取得した場合の特例

■住宅用土地を取得した場合には、一定の要件の下で、

200㎡を限度として住宅の床面積の2倍までの税額を減額

する特例措置があります。

分かりやすく表にしてみました。

適用要件を満たす住宅と土地であれば、住宅の床面積の2倍(1戸当たり200㎡を限度)までの面積の土地については、不動産取得税がかからないことになります。

実際に計算してみよう!

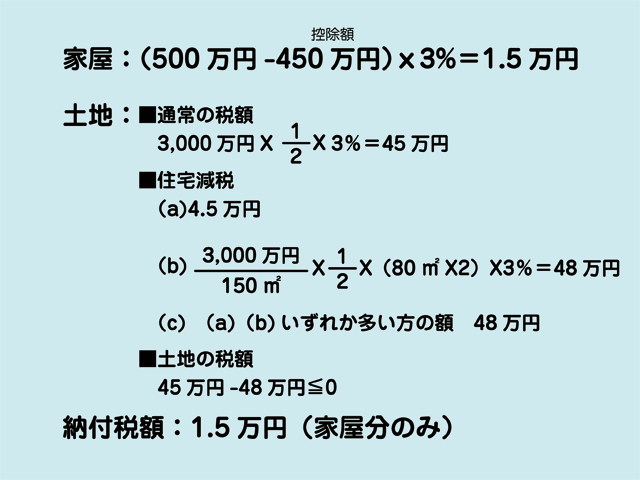

【計算例その①】

既存の木造住宅(昭和30年7月建築の住宅)とその土地を購入し、自己の居住の用に供する場合

◇家屋の固定資産税評価額:500万円 床面積:80㎡

◇土地の固定資産税評価額:3,000万円 面積:150㎡

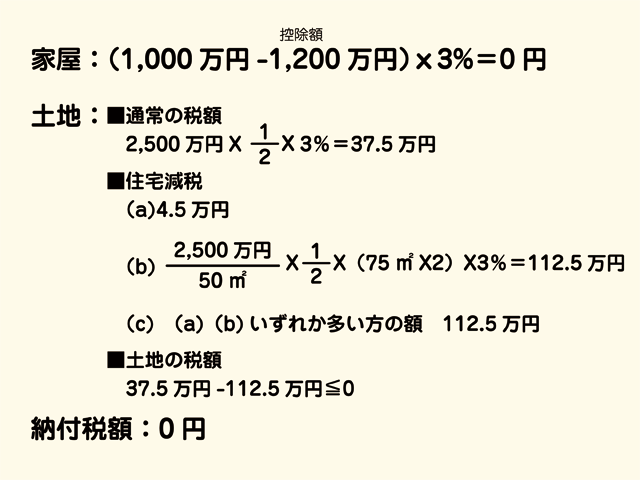

【計算例その②】

2019(平成31)年1月に自分で住むための中古マンション(平成20年建築)を購入

◇家屋の固定資産税評価額:1,000万円 床面積:75㎡

◇共有持分の土地面積50㎡

◇土地の固定資産税評価額:2,500万円 共有持分の土地面積50㎡

まとめ

建物の固定資産税評価額が1,200万円以下であり、土地面積が建物面積の2倍以下(200㎡を限度)の場合は税金がかからないこととなり、多数の人が0円になるのが不動産取得税です。

逆に不動産取得税がかかる人は、大きな土地を取得、大きな家を建てた人、建物の価値が高い物件を購入する人となります。

不動産取得税は色々な軽減措置がありますので、全部が全部の不動産に対してかかってくるわけではありません。

あらかじめ自分で計算しておけば、購入後の出費も把握できて安心です。

より詳しくは兵庫県のHPをご覧ください。

※固定資産税評価額は、「固定資産税・都市計画税」「不動産取得税」「登録免許税」を計算する上で基になる金額のことで、3年に一度見直されます。平成6年度評価額以降、公示価格の70%の水準になるように調整されています。

固定資産税評価額は、明石市では市役所や大久保市民センターなどで「固定資産公課証明書」を取得すれば分かります。

明石市で「固定資産公課証明書」を取得できる場所は下記をクリック!

こちらをクリック!