|

ここでは最新の住宅ローン控除を説明していきます。 |

今回の改正では結構細かく分けれている部分があり、長々となってしまいそうなので、

まずは大きな特徴をあげていきます。

まずはこれを覚えよう!!

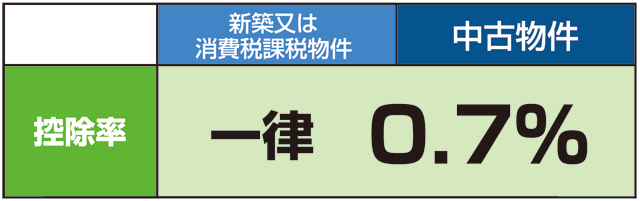

注目ポイント その① 新築・中古共に控除率は0.7%(年末残高)

控除率は新築・中古共に0.7%が適用されます。

◇制度の適用期間は2022年~2025年末の4年間となります。

◇所得上限は2000万円と設定され、年間所得が2000万円を超える人は適用外になります。

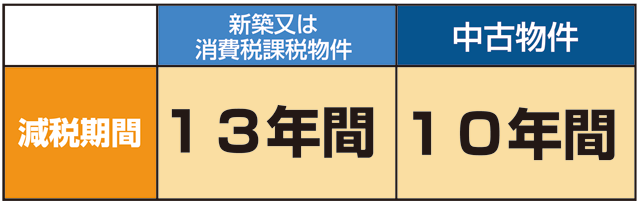

注目ポイント その② 【新築又は消費税課税物件】と【中古】では控除期間が異なる

【新築物件又は消費税課税物件】と【中古物件】では【減税期間】が異なります。

【新築物件又は消費税課税物件*1】の場合は【原則13年間】の減税期間

【中古物件】の場合は【10年間】の減税期間

*1 消費税課税物件とは、不動産会社が中古物件を購入しリフォームしたりして販売する物件のこと。簡単に言えば消費税がかかっている物件です。

???と思うかもしれないですが、実は中古物件の個人間売買の場合は消費税がかからないんです。

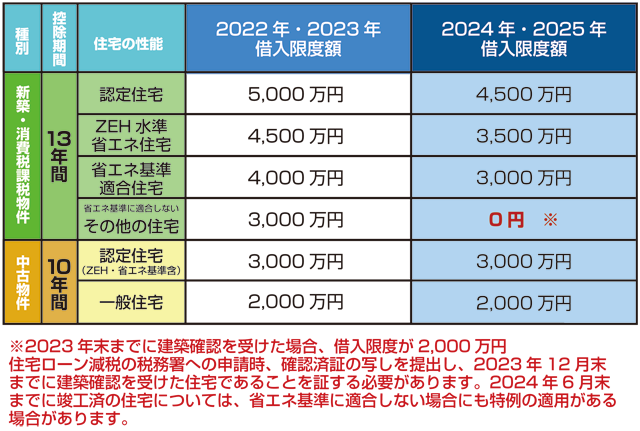

注目ポイント その③ 借入限度額が建物の性能によって変わります

2024年1月以降に建築確認を受けた新築住宅について住宅ローン減税を受ける場合には

省エネ基準に適合する必要があります。

省エネ基準に適合しない新築戸建ては住宅ローン減税を受けることができませんので購入時は注意が必要です。

弊社の新築住宅は全戸住宅性能評価書付きで、省エネ基準に適合しておりますので弊社での購入の場合は問題なく減税を受けることが出来ます。

加えて【消費税課税物件(不動産業者が中古物件を買ってリフォームしたりして再販売する物件)】も省エネ基準に適合してないとローン控除を受けることが出来ませんので業者売主の中古物件を購入する時は更に注意が必要です。

上記の表のように建物性能によって借入限度額が変わってきます。

2024年・2025年は借入限度額は更に縮小されています。

この借入限度額が何を表すかというと、ここでは具体的に説明していきます。

例えば認定住宅を例にあげて説明すると・・・・(2024年度で考えます)

上記の表のように借入限度額が4500万円になりますね。

借入限度額が4500円になるということは、5000万円の家を買っても4500万円分しか住宅ローン控除の対象とならないということです。

例:5000万円の物件を購入した場合の控除額は

【借入限度額】4500万円X0.7%=年間最大控除額は【31.5万円】となります。

このように住宅の性能によって借入限度額が変わり、控除額に差が出てきます。

2050年のカーボンニュートラル実現に向けた対策が急がれる中で、住宅においても省エネ性能の向上を求め、今回のような優遇措置を図ることにより省エネ住宅の普及を目指した政策といえますね。

最大控除額の早見表

先ほどは借入限度額を説明しました、ここでは10年又は13年間の最大控除額(具体的に控除される金額)を簡単に説明します。

この表はあくまで10年又は13年間の最大控除額の合計であって実際の額と異なることもあります。

新築の場合は13年間、年末のローン残高が借入限度額を上回っている場合に最大控除額になるのであって、

13年以内に最大控除額をローン残高が下回れば最大控除額も減少しますので注意が必要です。

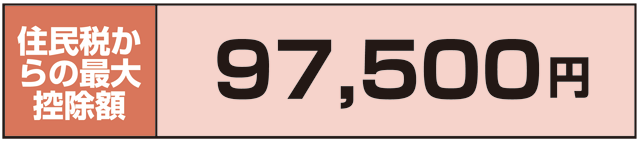

注目ポイント その④ 住民税からの控除上限も変わりました

住宅ローン控除は、原則的に自分が支払った所得税から控除される制度ですが、所得税から控除しきれない分は住民税からも一部控除されてきました。

住民税から控除される最大金額が9.75万円/年(前年度課税所得X5%)になります。

言葉だけではイメージしずらいので、具体的な数字で説明してきますね!

まず住宅を買うと

①原則10年間税金が返ってくる! 又は【消費税を払う物件の場合】13年間税金が返ってくる!

②幾ら返ってくるかと言うと、10年間(13年間)毎年の年末の住宅ローンの残高の0.7%が返ってきます!

を踏まえ、

例えば、その年の住宅ローンの残高が3000万円あった場合

3000万円x0.7%=21万円(原則これが返ってくるお金の最大値)

おおぉ、21万円も返ってくるのか!・・・・・と思いがちですが、ここで注意!

そのままお金が返ってくるわけではありません。

自分の支払った所得税からまずは返ってきます。

まずは自分の給与明細を見てみてください。21万円払ってますか?

正直言いまして、所得税の年間額21万円払っている人は、そんなにはいないと思います。

私の場合ですと、年収はここでは書けませんが、年間13万円位が所得税として納税している額です。独り身なので結構取られてると思います・・・・

私のケースで考えますと 21万円-13万円=8万円足りないですよね。

この様に所得税で足りない場合は、次に翌年の住民税から控除されていきます!

私の場合住民税は年間25万円(独身)近く取られており、所得税で控除しきれなかった8万円丸々返ってくる結果になります。

つまり私の場合ですと、21万円を受け取れ最大の恩恵を受けることができます。

ここで注意が必要で、独身者の私は所得税・住民税共に家庭を持たれている人よりかなり取られています!

では私と同じくらいの給料取得者の場合で所得税を10万円しか納税してない世帯の場合、

21万円-10万円=11万円足りないですよね。

住民税は結構払っているからその足りない11万円丸々住民税から控除されるんじゃないかと思いがちですが、

住民税から帰ってくるお金は上限が決められてまして、その上限額は9万7500円です!

家庭を持たれている人のケースで考えますと、21万円-10万円-9.75万円=1.25万円足りません。

このように最大の控除を受けることができない家庭もありますので注意が必要です。

このように10年間(13年間)に限り、毎年の住宅ローンの残高の0.7%を上限に、所得税と住民税から控除されることになります。

高額納税者にとってもはもの足りないものと感じるかもしれませんが、私くらいの独身中間層ですと丸々返ってくるイメージですね。

ローン控除は購入する住宅の金額と自分の所得税・住民税にに依存しますのでご自身で計算してみてください。

中古住宅の築年要件が緩和されました

2021年までは住宅ローン控除は一定の築年数を下回らなければ適用されませんでした。

例外として耐震性を証明する書類(適合証明など)があれば要件を満たさなくても受けることができました。

2021年までの要件は

築年数は

◆木造:20年以内

◆耐火構造:25年以内

でした。

2022年からはこの要件が緩和され

◆昭和57年以降に建築された住宅=新耐震基準適合住宅

となりました。

2021年まででしたら木造の築21年を超えた物件の場合は5万円以上の費用を出費して耐震基準適合証を取得したりしてましたが、2022年からはその出費がなくなったのはうれしい変更といえますね。

昭和56年以前の家を購入の場合は耐震診断を行い適合するか、または耐震補強工事をおこない新耐震基準と証明された場合は適応できるとされています。

【贈与税】住宅取得資金の贈与税の非課税措置は継続

以前からある制度ですが、適用期間が延長され、2026年12月31日までとなりました。

両親、祖父母などの直系尊属から、住宅取得のための資金を贈与される場合

省エネ等の良質な住宅の場合は、1000万円

一般住宅の場合は、500万円

が非課税となります。

住宅ローン控除の適用を受けるには確定申告が必要です

住宅ローン控除の適用を受けるには、

入居の翌年の3月15日までに税務署に確定申告をしなければなりません。

うーん、難しそう・・・・

でも確定申告しないと住宅ローン控除は受けれませんので、必ず申告してください!

【必要な書類は】

会社員の場合、必要な確定申告書は「確定申告書A」と「住宅借入金等特別控除額の計算明細書」の2つ。税務署に行き、会社員の住宅ローン控除の申告と言えば、すでにセットされている書類が渡されます。

ネットの普及した現在では、国税庁のサイトから確定申告書をダウンロード(PDF印刷)するか、確定申告等作成コーナーで申告書そのものを作成することもできます。ネット上で作成すれば、税額などが自動計算されるので、自宅にネット環境があれば、そのほうがカンタンで便利です。給与所得のみで住宅ローン控除や医療費控除などを行う人向けに、入力が簡易にできるようになっていますので、一度サイトを確認してみるといいでしょう。

【その他用意する書類】

会社員の場合は、確定申告書とは別に、以下の書類が必要となります。

1. 勤務先の源泉徴収票

2. 金融機関等からの住宅ローンの借入金残高証明書(借入の金融機関から送られてきます)

3 土地・建物の登記簿謄本

4. 売買契約書または建築請負契約書

5.マイナンバーの本人確認書類

6.2023年1月以降に建確を受けた新築住宅である場合、省エネ基準適合を証明する書類

これらの書類を用意しておけば申告書の記入ができますので必ず用意しましょう。

給与所得者の場合は2年目からは勤務先の年末調整で手続きすればOKです。

なお、控除期間中に転勤で本人が住まなくなった場合、国内での単身赴任で家族がその住宅に居住する場合は、引き続き控除が受けることができます。それ以外の転勤の場合は住宅ローン控除が中断されますが、控除期間中に再入居した場合はその年(その年に賃貸に出していた場合はその翌年)から控除を再開できます。

まとめ

年々控除額は正直下がっていますが、実際は購入する物件価格やご自身の給料によってはそんなに変わらない人もいたりします。

最初に言いましたが、終わったものと比較するのは時間の無駄となりますので年収いくらの人ならそんなに変わらないという説明はやめておきますね。

適用要件

住宅ローン控除を受けるにあたっていくつかの要件があります。

一般的な売買の人の場合は普通に適用されると思われますが、入居時期や所得によって受けれない場合もありますので注意が必要です。

また新築や中古住宅など種別によって適用要件が変わります。ご注意ください。

【新築の場合】

・2024年1月以降に住宅を取得の場合、建築確認が2023年12月末以前に取得されていること

・2024年1月以降に住宅を取得の場合で、建築確認が2024年1月以降の場合は省エネ基準に適合していること

・住宅の新築・取得後6ケ月以内に入居すること

・居住日以後その年の12月31日まで引き続き居住していること

・家屋の床面積が50㎡以上であること(40㎡以上の特例もあります)

・床面積の2分の1以上が、専ら自己の居住の用に供されたものであること

・控除を受ける年の合計所得金額が2,000万円以下であること(家屋が40㎡~50㎡未満の場合は1,000万円以下)

・10年以上の住宅ローンを組んでいること

・入居した年以前3年間について、居住用財産の3000万円特別控除や買換え等の課税の特例などを受けていないこと

・入居した年の翌年以後3年以内に、この控除対象家屋とその敷地以外の資産の譲渡に関し、居住用財産の3000万円特別控除や買換え等の課税の特例などを受けていないこと

・入居した年又は翌年について、認定住宅等の特別控除を受けていないこと

・取得の時に生計を一にしており、その取得後も引き続き生計を一にする親族や特別な関係のある者などからの取得及び贈与でないこと

・認定住宅等の場合は、その証明書が必要

令和6年1月1日以後に建築確認を受ける住宅用家屋のうち、一定の省エネ基準を満たさないものについては住宅ローン控除を適用できなくなります。

詳しくは国税庁のHPをご覧ください。

国税庁のHPはこちらをクリック!

【買取再販住宅の場合】

※買取再販住宅とは不動産屋が中古戸建を購入し、一定のリフォームをした後再販売する物件のことです

■以下の要件すべてにあてはまること

・建築後使用されたことがある家屋であること

・昭和57年1月1日以後に建築されたものであること

・昭和57年1月1日より前の家屋については、地震に対する安全性に係る基準に適合すること(この場合はそれを証明する書類が必要となります)

・新築された日から起算して10年を経過したものであること

・個人と取得前2年以内に宅地建物取引業者が取得し、一定の増改築等をした家屋であること

【中古住宅の場合】

■以下の要件すべてにあてはまること

・建築後使用されたことがある家屋であること

・昭和57年1月1日以後に建築されたものであること

・昭和57年1月1日より前の家屋については、地震に対する安全性に係る基準に適合すること(この場合はそれを証明する書類が必要となります)

・認定住宅等の場合は、その証明書が必要

【要耐震改修住宅の場合】

■以下の要件すべてにあてはまること

・建築後使用されたことのある家屋であること

・家屋の取得日までに耐震改修の申請等をすること

・取得の日から6ケ月以内に耐震改修工事を行い居住の用に供すること

・耐震基準に適合し、その証明書があること

注意事項

この記事は作成時の内容であり、将来関係法規の改正がある場合はこの限りではありません。

詳細内容、また確定事項については国税庁HPで必ずご確認下さい。

国税庁HPはこちらをクリック!